年収250万円でふるさと納税をするメリットは充分あります。

ふるさと納税の控除上限額(寄付ができる額)は、扶養控除などの所得控除がいくらあるかによって変わります。

同じ年収250万円の人でも各個人で事情が違うため、ふるさと納税をして得をするケースと損をするケースがあります。

この記事では、年収250万円の人の控除上限額を世帯別にまとめ、ふるさと納税をして得をするのはどんなケースか具体的に解説しています。

この記事を読めば、あなたがふるさと納税をするべきか判断できるでしょう。

年収250万の人の上限額はいくら?【世帯別まとめ】

年収250万円の人がふるさと納税をするとき、自己負担金2,000円を除いて全額が控除される上限額の目安は、単身者ならおよそ2万1,000円です。

この控除上限額は、世帯の構成や各個人が受ける所得控除によって変わります。

扶養控除やひとり親控除などを受ける人は、その分上限額が下がってしまいます。

ここでは、寄付できる金額の目安を実際に計算して世帯別にまとめました。

※年収250万円の給与所得者

※社会保険料は年収の15%とする

※住宅ローン控除、医療費控除、生命保険料控除などその他の控除はないものとする

単身者、共働き夫婦

年収250万円の単身者、共働き夫婦の上限額をまとめた結果がこちらです。

| 家族構成 | 控除上限額目安 |

| 単身者 共働き夫婦のみ 共働き夫婦+子(中学生以下) | 2万1,000円 |

| 共働き夫婦+子(高校生) | 1万2,000円 |

| 共働き夫婦+子(大学生) | 6,000円 |

| 共働き夫婦+子2人(高校生、大学生) | ー |

(筆者作成)

子どもが中学生以下の場合は控除がないため、子どもを扶養していない人と同じ額です。

子どもが高校生、大学生(23歳未満)の場合は、扶養控除があるため上限額が下がります。

高校生よりも大学生を扶養している方が扶養控除の金額が高いため、上限額に対する影響も大きくなります。

年収250万円で高校生と大学生の子どもを扶養している人は、所得控除が大きいため、ふるさと納税をするメリットはないことがわかりました。

片働き夫婦(配偶者を扶養)

続いて、配偶者が扶養に入っている場合です。

ここでは、配偶者の収入はないと仮定して計算しています。

| 家族構成 | 控除上限額目安 |

| 片働き夫婦(配偶者を扶養) 片働き夫婦+子(中学生以下) | 1万2,000円 |

| 片働き夫婦+子(高校生) | 3,000円 |

| 片働き夫婦+子(大学生) | ー |

| 片働き夫婦+子(高校生、大学生) | ー |

(筆者作成)

配偶者を扶養している人は、配偶者控除が適用されます。

配偶者と高校生以上の子どもを扶養している人は、配偶者控除と扶養控除の適用を受けるため、上限額への影響が大きいです。

この場合は、ふるさと納税のメリットはありません。

シングルマザー(シングルファーザー)

次は、シングルマザー(シングルファーザー)の場合です。

子どもの学年別に控除上限額をまとめました。

| 家族構成 | 控除上限額目安 |

| 子が中学生以下 | 1万3,000円 |

| 子が高校生 | 4,000円 |

| 子が大学生 | ー |

| 子2人(高校生、大学生) | ー |

(筆者作成)

シングルマザー(シングルファーザー)は条件を満たすとひとり親控除を受けることができます。

ひとり親控除と扶養控除は併用することができるため、高校生以上の子を扶養するときは控除が大きくなります。

そのため、単身者・共働き夫婦と比べ上限額が低額になりやすいです。

(参考:国税庁)

上限額の計算方法

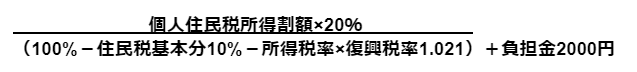

ふるさと納税で全額控除される(自己負担2,000円をのぞく)寄付上限額を求める計算式は

です。

ふるさと納税による控除額は、3つの控除を計算することで求めることができます。

①所得税からの控除

②住民税からの控除(基本分)

③住民税からの控除(特例分)

(出典:総務省HP)

①所得税からの控除および②住民税からの控除(基本分)で引ききれなかった分を③の住民税からの控除(特例分)で全額控除します。

住民税からの控除(特例分)の額は上限があり、所得割額の20%です。

よって、③が上限いっぱいとなるとき、全額控除される寄付額の上限となります。

そこから導き出されたのが上の寄付上限額を求める計算式です。

個人住民税は、市町村住民税と都道府県民税を合計したものです。

個人住民税の所得割額は住民税決定通知書に記載されています。

お手元に住民税決定通知書があれば、自分で計算することも可能です。

しかし、細かく複雑な計算になるため、上限額の目安を知る分にはシミュレーションツールを使うとよいでしょう。

楽天ふるさと納税やさとふるなど、ふるさと納税サイトでシミュレーションツールが無料で提供されています。

※年収250万円なら所得税率は5%

所得税率の確認はこちら(国税庁)

(参考:国税庁「ふるさと納税(寄付金控除)」)

年収250万でふるさと納税するべきか?

年収250万円でも控除上限額が7,000円以上なら、ふるさと納税をするメリットがあります。

なぜなら、寄付額が7,000円以上あれば、自己負担金2,000円より高い価値がある返礼品をもらうことができるためです。

年収250万円では「ふるさと納税をする意味あるの?」と思う方もおられるでしょう。

個人によりケースバイケースであり、一概に「するべき」とも「意味がない」とも言えません。

ここでは、年収250万円でふるさと納税をして得するケース、損するケースの具体例をあげて紹介します。

年収250万でふるさと納税して得するケース

年収250万円でふるさと納税して得をするのは、単身者、共働き夫婦(高校生以下の子どもがいる場合を含む)などです。

得をする可能性があるのは、以下の6パターンが考えられます。

①単身者

②共働き夫婦

③共働き夫婦+子(高校生以下)

➃片働き夫婦(配偶者を扶養)

⑤片働き夫婦+子(中学生以下)

⑥ひとり親で子が中学生以下 など

これらの場合は、いずれも控除上限額が7,000円を超えているため、ふるさと納税を行う方が良いと言えるでしょう。

寄付額7,000円を境に返礼品の価値が自己負担金を上回る可能性があるからです。

返礼品の返礼割合つまり返礼品の原価は、寄付額の3割以下と定められています。

よって、返礼品の価値が2,000円を超えメリットが出てくるのは、7,000円がボーダーラインとなります。

しかし、上記6パターンに合致していても、住宅ローン控除や医療費控除などの控除を受ける人は、上限額が下がり損するケースに該当する可能性があります。

必ず事前に上限を確認するようにしてください。

年収250万でふるさと納税して損するケース

年収250万円でふるさと納税をすると損をするケースは、共働きで大学生を扶養している人などが考えられます。

他にも具体例をあげてみましょう。

①共働き夫婦+子(大学生)

②片働き夫婦+子(高校生以上)

③子が高校生以上のシングルマザー(シングルファーザー)

➃住宅ローン控除、医療費控除、生命保険料控除がある

⑤iDeCoをしている など

①〜③は控除上限額が7,000円を下回り、返礼品より自己負担金の方が高くつく可能性が高い人です。

➃⑤の住宅ローン控除や医療費控除がある人、iDeCoをしている人などは上限額が下がるので注意が必要です。

iDeCoでは、1年間に拠出した掛金が全額控除されます。

例えば、共働きで高校生の子を扶養する人が月々2万円をiDeCoの掛金に拠出しているとしましょう。

その場合、ふるさと納税の控除上限額は7,000円を下回るため、損するケースに該当します。

このように、ひとりひとりの事情によって大きく異なるため、事前のシミュレーションが必須です。

ふるさと納税をする前に、先に紹介したシミュレーションツールで確認してください。

年収250万の人におすすめの返礼品3選

年収250万円の人におすすめのふるさと納税返礼品は、グルメや日用品、体験型返礼品です。

ふるさと納税返礼品の1番人気は、やはり海産物などのグルメです。

また、生活に欠かせないティッシュなどの日用品も「家計の助けになる」と人気があります。

観光に来てもらえるよう体験型返礼品を増やしている自治体が多くこちらも注目です。

ここでは、年収250万円の人が上限額の範囲でもらえる返礼品のおすすめを3つ紹介します。

海産物などのグルメ

ふるさと納税返礼品でやはり人気なのは海産物や肉などの特産品です。

「さとふる」のふるさと納税利用実態調査によると、利用者のおよそ半数が海産物・肉・果物を返礼品として指定しています。

| 1位 | 魚介・海産物 | 59.6% |

| 2位 | 肉 | 52.7% |

| 3位 | 果物・フルーツ | 44.6% |

(参考:「さとふる」2024年ふるさと納税利用実態アンケート結果発表より ※複数回答可)

人気ランキングでも上位はやはりグルメです。

魚介や果物は寄付額が1万円以下でも魅力的なものがありますよ。

肉は1万5,000円以上あれば選択肢が広がります。

(出典:ふるなびHP)

たくさんあって迷うほどですが、旅行先で食べておいしかったものを探したりして、思い入れのある自治体を応援できるといいですね。

日用品

ふるさと納税を利用して、ティッシュや洗剤などの日用品を注文するのもおすすめです。

日常生活に欠かせないものであるため、家計のやりくりに役立ちます。

日用品類は寄付額1万円程度から選ぶことができます。

(出典:ふるなびHP)

1万円未満では、少し選択肢が少ない印象でした。

日用品は、日々のお買い物感覚で寄付できる、おすすめの返礼品です。

体験型

観光に使用できるクーポンなど、いわゆる体験型返礼品もおすすめです。

寄付額1万円程度から申し込むことができるため、年収250万円の人も上限額の範囲で申し込むことができます。

例えば、ふるさと納税サイト「ふるなび」の「ふるなびトラベル」では、申し込めばすぐに旅行ポイントが付与され即使用することができます。

この旅行ポイントは無期限で保有できる点も嬉しいポイントです。

ポイントを貯めておいて、来年まとめて使用することもできます。

利用にあたっていくつか注意点がありますので、必ずサイトにて確認した上でお申込みください。

(出典:ふるなびHP)

最近では、現地で使うクーポンの他、宿泊券、体験ツアーチケットなどの体験型返礼品を選ぶ方が非常に増えています。

「さとふる」の利用実態調査によると、2023年に体験型の返礼品を選んだ人は前年のおよそ4倍でした。

近年、旅行需要が高まっており、旅行先で使用できるチケットを返礼品で手に入れる人が増えているようです。

体験型返礼品は今後も増加していくと思われます。

ふるさと納税とは?制度をおさらい

ふるさと納税とは、自分で選んだ自治体に寄付をすることで、寄付額のうち自己負担金2,000円を超える部分について、所得税・住民税から控除される制度です。

寄付をすることで、寄付先の自治体にゆかりのある返礼品を受け取ることができます。

(出典:総務省HP)

ここで1つ注意点があります。

ふるさと納税は減税・節税効果がある制度ではありません。

ふるさと納税をすれば減税になると思っている人は意外と多いです。

「控除」と言われると、”税金が減る”というイメージがありますが、ふるさと納税では全体的な税金の支払額は変わりません。

確かに来年度にあなたが払う税金は減ります。

ふるさと納税は、寄付として支払った金額から2,000円を除いた分だけ”来年度の税金を減らす”という形で戻すという仕組みです。

つまり、本来なら来年度払う税金を前払いしているということです。

自己負担金2,000円は徴収されますから、むしろその分負担が増えることになります。

ふるさと納税は、納税地を変えて税金を前払いすることで返戻品を受け取れる制度であることを覚えておきましょう。

ふるさと納税のメリット

ふるさと納税には、主に3つのメリットがあります。

①納税する自治体を自由に選べる

②返礼品が受け取れる

③寄付の使い道を選べる

先に、むしろ2,000円負担が増すと述べました。

しかし、ふるさと納税は決して損な制度ではありません。

税金を納めながら返礼品がもらえることが最大のメリットです。

それでは、ふるさと納税のメリット3つについて、具体例を示しながら説明します。

納税する自治体を自由に選べる

ふるさと納税をすれば、納税者自身で納税先の自治体を自由に選ぶことができます。

出身地や旅行先で気に入った地域、学生時代にお世話になった地域など、人によって違うと思います。

被災地を応援するためにふるさと納税をする人も多いです。

感謝や応援したい気持ちを込めて、自分で納税先を選ぶことができるのは嬉しいですよね。

返礼品が受け取れる

ふるさと納税をすると、2,000円自己負担すれば寄付した自治体の特産品などの返礼品を受け取ることができます。

返礼品を受け取れるのがふるさと納税の一番の楽しみですよね。

返礼品を目当てに寄付先の自治体を決めている人は多いでしょう。

返礼品の選定にはルールがあり、返礼割合が寄付額の3割以下で返礼品と事務費用などの経費の合計が5割以下となる条件を満たしたものと定められています。

例えば、寄付額が1万円なら返礼品は最大3,000円くらいの価値のものです。

3,000円のものを2,000円で買ったのと同じですから、ふるさと納税する方がお得です。

筆者もふるさと納税をして返礼品でカニをもらったことがあります。

税金を納める先を変えるだけで、おいしいグルメをもらえるなら利用したい制度ですよね。

家計の助けになるのもありがたいです。

寄付の使い道を選べる

納税者側が寄付の使い道を選んで寄付できることもメリットの1つです。

総務省のデータによると、現在、ふるさと納税の使い道を納税者が選択できる団体がほとんどです。

| 使途を選択できる | 1,745団体(97.7%) |

| 使途を選択できない | 41団体(2.3%) |

(参考:総務省「令和5年度ふるさと納税に関する現況調査について」より抜粋)

子育て支援、環境保全など、自治体によって力を入れる取り組みが異なります。

ふるさと納税を利用して災害復興支援をすることもできます。

被災地への募金の呼びかけも多く見かけますが、本当に被災地まで届いているのかなかなか確認することができませんよね。

ふるさと納税なら、あなたが被災地に直接寄付をして確実に届けることができます。

ふるさと納税サイト各社、災害復興支援用の特設ページを作っているためチェックしてみてください。

(出典:ふるさとチョイスHPより)

その他のふるさと納税活用事例はこちら(総務省)から確認できます。

ふるさと納税をする時の注意点

ふるさと納税をする時、住宅ローン控除や医療費控除などの控除があれば、上限額が下がってしまう可能性があるため注意が必要です。

ふるさと納税をする時の注意点は主に3つあります。

①他に控除がある場合は上限額が下がる可能性がある

②寄付した本人のみ控除が受けられる

③6自治体以上に寄付すると確定申告が必要

これらの注意点を1つずつ解説します。

他に控除がある場合は上限額が下がる可能性がある

住宅ローン控除や医療費控除など所得控除が多いほどふるさと納税の控除上限額は下がります。

ふるさとチョイスのシミュレーションツールなら、住宅ローン控除や医療費控除を加味してシミュレーションすることができます。

ひとり親控除の適用も可能です。

ふるさとチョイスのシミュレーターは控除額を自分で入力する必要がなく、ひとり親に該当するかを選択するだけでいい点もおすすめポイントです。

事前にシミュレーションしてから、寄付することをおすすめします。

寄付した本人のみ控除が受けられる

ふるさと納税による控除は、寄付した本人しか適用を受けることができません。

同じ家庭内でも、夫がした寄付額を支払い、妻が控除を受けることはできないということです。

寄付額が上限を超えた分は自己負担になるため注意してください。

家族内で、1人1人の収入に合わせた上限額の範囲で調整して、いろいろな返礼品を受け取ると節約になったり生活が楽しくなるかもしれません。

6自治体以上に寄付すると確定申告が必要

寄付した自治体が1年間に5つまでなら、ワンストップ特例制度を利用できます。

しかし、6つ以上になると確定申告が必要になり手間が増えてしまいます。

ワンストップ特例は、寄付先の自治体に申請書を送付することで確定申告せず控除が受けられるようになる制度です。

給与所得者で確定申告をする予定がなければ、寄付する自治体の数に気を付けてください。

また、個人事業主の場合はワンストップ特例制度を利用することはできないため、確定申告で寄付金控除を申請してください。

ふるさと納税はパートでもできる?

ふるさと納税は、パート勤務の人も利用できます。

パートであっても税金を納めるくらいの年収があれば利用を検討しましょう。

扶養内のパートで働く方など年収が低い場合は、そもそも控除する税金がないため、ふるさと納税をするメリットは全くありません。

メリットが出てくる最低ラインは、だいたい年収150万円程度です。

それ以下になると、返礼品の価値が自己負担金を下回る可能性が高いです。

例えば、年収150万円のパートで共働き・扶養家族なし、社会保険料は年収の15%とすると、限度額は8,300円程度と計算できます。

(他に控除があれば、さらに限度額が下がります)

8,000円寄付したとすると、返礼品の価値は2,400円程度です。

2,000円は自己負担ですから、400円程度得をする計算です。

150万円だとほとんどプラスにはならないかもしれませんが、応援したい自治体に寄付できれば有意義だと思います。

返礼品を受け取ることも楽しみのひとつですよね。

ふるさと納税をする目的や手続きの手間を天秤にかけて検討してみてください。

まとめ:年収250万の人もふるさと納税をするメリットありただし事前のシミュレーションで確認必須!損する場合も

年収250万円なら、控除上限額の目安は多くて2万1,000円程度です。

この上限額が7,000円以上あれば、ふるさと納税をするメリットがあると考えられます。

所得控除が多い場合は控除上限額が低くなるため、ふるさと納税によって損をする可能性があります。

各個人の事情によって異なるため、寄付をする前に必ずシミュレーションをしましょう。

自分にとってふるさと納税をするメリットはあるのか事前に判断することが大切です。

シミュレーションの結果はあくまで目安です。

自己負担額を増やしたくない人は、シミュレーションで出た上限額より少なめにするとよいでしょう。

まずはシミュレーションをしてから、どこに寄付をするか検討しましょう。

ライター名:FP2級・AFP保有ライターchaky